PODER 360, 2 março 2022

As sanções econômicas contra a Rússia anunciadas na semana passada por Estados Unidos e Europa, após a invasão militar na Ucrânia, estão tendo profundo impacto sobre a economia russa, ao mesmo tempo em que também terão repercussão na origem. Como num embate pugilista, a expectativa é a de que os golpes no adversário podem nocauteá-lo, apesar da exposição no lado de quem golpeia.

Algumas sanções econômicas setoriais e limitadas contra a Rússia têm sido aplicadas pelos Estados Unidos desde a anexação da Criméia em 2014 e os choques militares no leste da Ucrânia. Nada comparável, porém, ao que foi anunciado na semana passada, a partir da entrada de tropas russas na Ucrânia.

Entre 22 e 27 de fevereiro, começando por sanções levantadas pelos Estados Unidos sobre o mercado secundário para títulos de dívida soberana russa emitidos a partir de ontem, 1 de março, assim como o anúncio alemão de suspender a certificação para o gasoduto Nord Stream 2, tivemos anúncios por Estados Unidos, os 27 membros da União Europeia e os países do G7 de congelamento de ativos de grandes bancos russos, bem como controles sobre a exportação de produtos de tecnologia. Culminando com a remoção de alguns bancos russos do sistema SWIFT – Sociedade para Telecomunicações Financeiras Interbancárias Mundiais em português – e a proibição de transações com o Banco Central da Rússia.

O SWIFT é uma rede de mensagens conectando bancos em todo o mundo e que é considerada uma espinha dorsal das finanças internacionais. Com sede na Bélgica, trata-se de um consórcio ligando mais de 11.000 instituições financeiras que operam em mais de 200 países e territórios, operando como um elo que torna possível efetuar pagamentos internacionais. Para que se tenha uma idéia, em 2021 o sistema registrou uma média de 42 milhões de mensagens por dia, incluindo pedidos e confirmações de pagamentos, negociações e trocas de moeda. Acredita-se que pouco mais de 1% dessas mensagens tenha envolvido pagamentos russos. Trata-se de um consórcio administrado por funcionários de bancos membros, os quais incluem os bancos centrais dos EUA, Europa, Bélgica, Inglaterra e Japão.

Haveria alternativas para os russos simplesmente transferirem e normalizarem suas operações fora do SWIFT? A Rússia tem uma rede alternativa, o Sistema de Transferência de Mensagens Financeiras, mas não pode ser um substituto. Até o final de 2020, o sistema incluía apenas 400 participantes de 23 países. Também o Sistema de Pagamento Interbancário Transfronteiriço da China não poderia ser um substituto perfeito, pelo menos no futuro próximo, por não incorporar os membros do SWIFT.

As sanções da semana passada já estão tendo impacto significativo sobre o sistema financeiro russo, assim como em sua economia. A corrida aos bancos pela população se iniciou no fim de semana através dos caixas automáticos. O valor do Rublo desabou e o Banco Central da Rússia foi levado a colocar juros lá em cima, para limitar a transmissão da desvalorização cambial para a inflação. Controles de capital restritivos e, possivelmente, feriados bancários estão à frente.

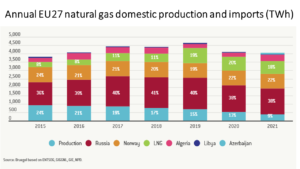

Apesar da estratégia de redução de exposição desde o início de sanções em 2014, via relocação geográfica de reservas e aquisição de ouro, mudando também as moedas nas transações comerciais – uma espécie de “desdolarização” – a Rússia não se tornou invulnerável e o impacto será grande [vide Figura 1 no anexo]. A contração do PIB não tem como ser baixa, dado o aperto de condições financeiras acompanhando taxas de juros ultra-elevadas e bancos sem acesso a moeda estrangeira.

E do lado de fora da Rússia? É claro que o lado receptor de pagamentos – credores, investidores em ativos – também sofrerá impactos. As consequências destes só serão amplas caso a desvalorização dos correspondentes ativos leve a algum efeito de contágio – como, por exemplo, retirada de recursos por aplicadores em fundos mútuos obrigando seus gestores a liquidar outros ativos de suas carteiras para pagar a retirada de recursos.

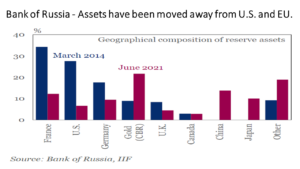

A verdade é que as sanções foram desenhadas tentativamente de modo a minimizar seu efeito sobre as importações de gás russo pela Europa. Para obter o apoio da Alemanha, as sanções anunciadas no final da noite de sábado contiveram um alcance mais limitado do que a segmentação mais ampla defendida por outros países.

Aliás, será via elevação de preços de commodities energéticas – além de eventuais restrições no transporte de produtos russos – que a guerra na Ucrânia atingirá as economias no outro lado da luta. Até porque há uma assimetria estatisticamente comprovada: o que acontece no subgrupo de commodities energéticas acaba afetando os demais, como alimentos e metais. Ainda por cima o abstecimento russo de trigo pesa – particularmente em algumas regiões, como o norte da África e o oriente médio.

O choque inflacionário vindo de preços de commodities e prováveis novas restrições em cadeias de suprimento vão acentuar o dilema atual vivido por bancos centrais dos dois lados do Atlântico, ou seja, quão rapida e intensivamente apertar condições financeiras diante de uma inflação que já não pode mais ser vista como simplesmente temporária e reversível, buscando ao mesmo tempo não derrubar o ritmo da atividade econômica e nem detonar choques financeiros. A deterioração das perspectivas macroeconômicas já está movendo analistas a prever que o Federal Reserve não vai decidir por aumento de 50 pontos básicos em sua reunião de março, optando por 25 pontos básicos.

Há um receio de que essas economias tenham voltado a condições similares às do início dos anos 80, quando o segundo choque do petróleo de então ocorreu quando a inflação já estava alta. A aposta é que Jerome Powell e seus colegas não são como Paul Volcker, presidente do Federal Reserva na época, cuja opção foi derrubar a inflação a qualquer custo. Derrubando de tabela na época a dívida externa de Brasil e outros…

Voltando às sanções: é claro que rodadas adicionais, estendendo o alcance daquelas da semana passada, podem ainda ser adotadas, em novos rounds da luta de boxe. O Instituto Bruegel, think tank baseado em Bruxelas, aborda cenários de como a Europa teria que sofrer com uma paralisação no fluxo de gás russo. Mas seria possível. [vide Figura 2 no anexo]

A luta de boxe via sanções financeiras e comerciais está apenas no começo. Mas a disposição dos sancionadores de buscar o nocaute do outro lado parece mais forte do que o receio com suas consequências.

Otaviano Canuto é membro sênior do Policy Center for the New South, membro sênior não-residente do Brookings Institute e professor na Elliott School of International Affairs da George Washington University em Washington, D.C.. Foi vice-presidente e diretor executivo no Banco Mundial, diretor executivo no FMI e vice-presidente no BID. Também foi secretário de assuntos internacionais no Ministério da Fazenda e professor da USP e da Unicamp

Anexo

Figura 1

Figura 2