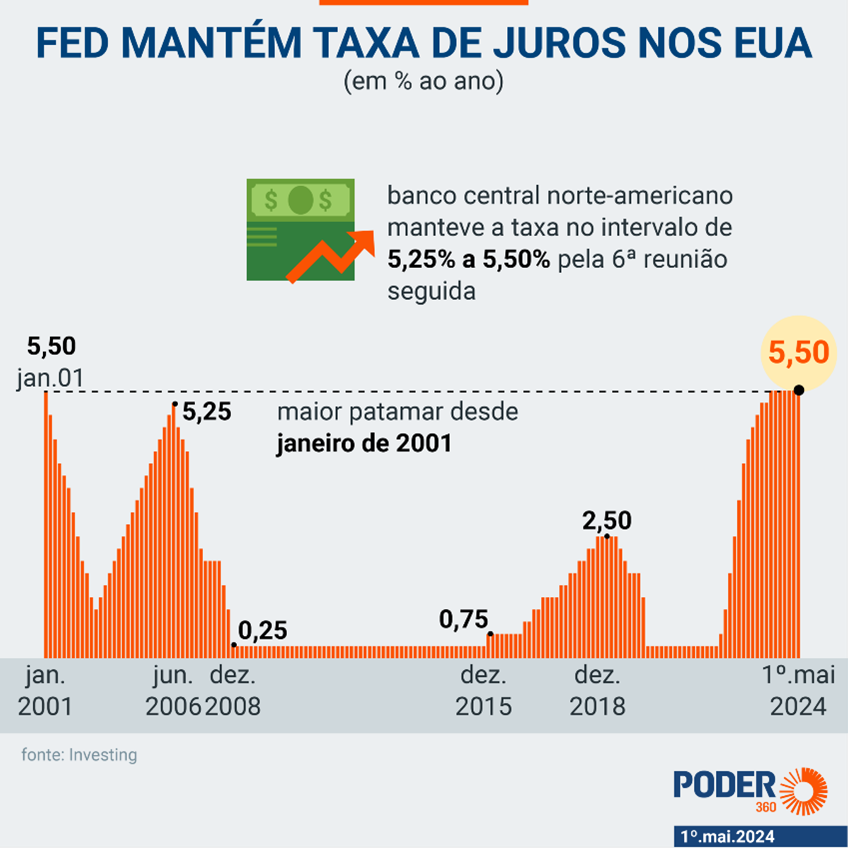

1. Quão durável será a mudança de regime macroeconômico nas economias mais ricas desde 2021? Passado o momento de aperto monetário e consequente estabilização inflacionária em patamares mais baixos, em dois anos ou mais voltarão as taxas de juros nas economias avançadas a níveis tão baixos quanto os das últimas décadas? Ou algo fundamental mudou, aumentando a frequência de choques de preços e a necessidade de juros mais altos? Para os economistas, essa pergunta equivale a: “para onde vão as taxas ‘naturais’ de juros?”

2. Caso se mantenham estáveis os parâmetros estruturais de demanda e oferta da economia brasileira, a Selic nominal deverá estar algo em torno de 7,5% ao ano em fins de 2025, ou seja, a soma da taxa real neutra de 4,5% e da meta de 3% de inflação.