Desde o ano passado tem-se falado muito sobre possíveis riscos de estresse financeiro decorrentes do aumento pós-crise da alavancagem via dívida de empresas não-financeiras em economias emergentes (EE). Um estudo recente trouxe à luz alguns resultados empíricos importantes no caso latino-americano

Desde o ano passado tem-se falado muito sobre possíveis riscos de estresse financeiro decorrentes do aumento pós-crise da alavancagem via dívida de empresas não-financeiras em economias emergentes (EE). Um estudo recente trouxe à luz alguns resultados empíricos importantes no caso latino-americano (Bastos et al, 2015).

Dívida das empresas não-financeiras de economias emergentes em ascensão

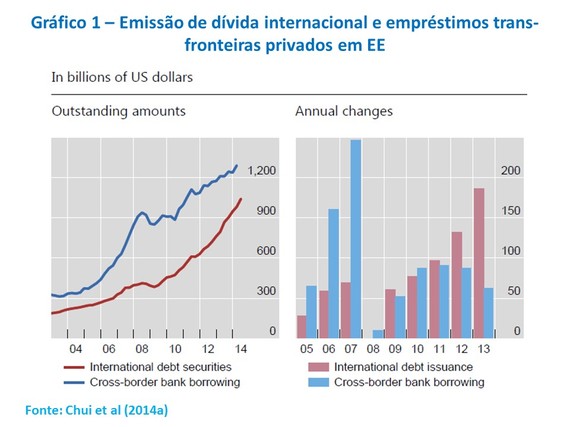

Chamei a atenção em 2003 para a mudança de perfil no financiamento privado da dívida internacional de longo prazo dos países em desenvolvimento a partir da crise financeira global. Enquanto, na economia global, os empréstimos bancários transfronteiriços com vencimentos iguais ou superiores a cinco anos diminuíram seu ritmo de expansão depois de 2008, as emissões de títulos de dívida mais do que preencheram a lacuna, o que explica o retorno dos fluxos totais a uma tendência crescente desde então. Enquanto os bancos nas economias avançadas – especialmente na Europa – estavam sendo submetidos a um processo de desalavancagem, as políticas monetárias não convencionais e o super-entusiasmo sobre mercados emergentes e de fronteira então vigente constituíram um cenário favorável para enorme incremento na emissão de títulos de dívida destes países (Gráfico 1).

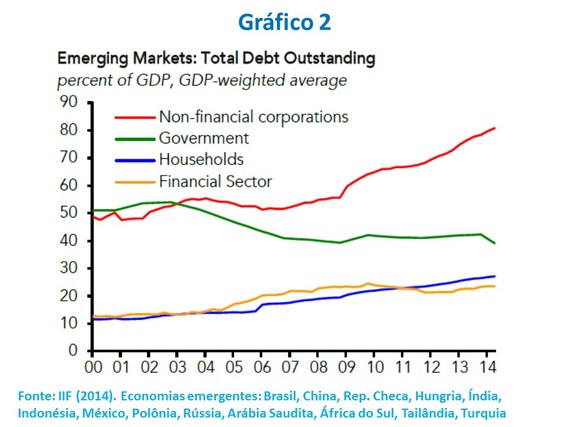

No lado receptor de recursos, a alavancagem em muitas economias emergentes (EE) aumentou substancialmente, com uma subida notável no lado de suas empresas não-financeiras (Gráfico 2) – como abordado na edição de dezembro do Capital Markets Monitor do IIF (p.4, minha tradução):

“(…) O volume em circulação de títulos de dívida de empresas não financeiras de EE atingiu um recorde de mais de 2,5 trilhões. Ao todo, o aumento da divida – de 20 pontos percentuais – impulsionou a razão da dívida das empresas não financeiras em relação ao PIB para cerca de 80% nos mercados emergentes. ”

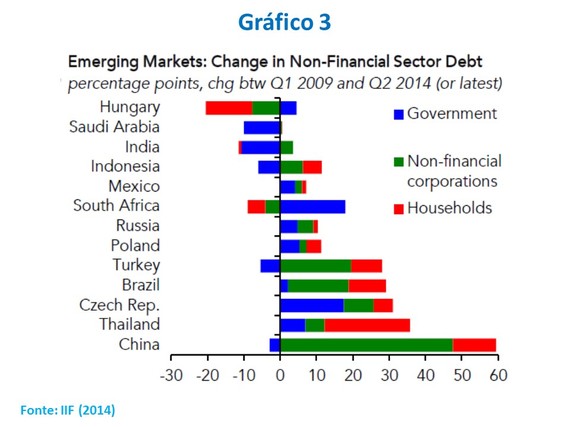

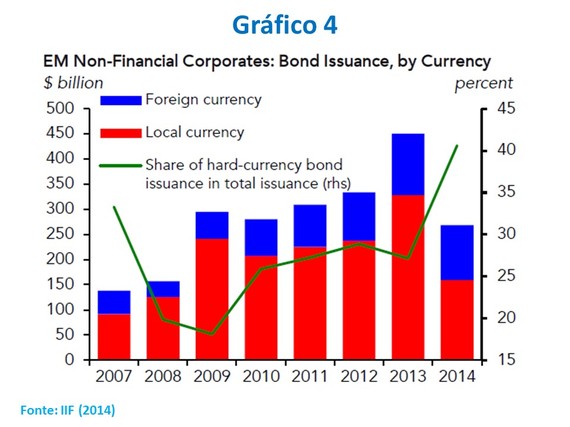

Como mostra o Gráfico 3, a China é um caso à parte, não só na magnitude – a dívida do setor das empresas não-financeiras subiu 48 pontos percentuais entre o primeiro trimestre de 2009 e junho de 2014, atingindo 150% do PIB – mas também por causa da predominância dos circuitos internos, com um papel crescente desempenhado por seu próprio sistema de “shadow banking”. Outras EE (incluindo a Turquia, Brasil, República Checa, Índia e Rússia, entre os cobertos na amostra de países do IIF) também tiveram aumentos no nível de endividamento de suas empresas não-financeiras para níveis próximos a 50% do PIB, com emissão de títulos se dando em divisas e em moedas locais (Gráfico 4). De acordo com o IIF, cerca de 30% dos US$ 1,6 trilhões captados via emissão de títulos por empresas não-bancárias de EE desde 2009 foram obtidos no mercado internacional.

Não surpreende, portanto, que preocupações sobre a dívida das empresas não-financeiras de EE tenham começado a aparecer no ano passado – ver, por exemplo Chui et al (2004a) na edição de setembro do BIS Quarterly Review. Dada a futura normalização da política monetária norte-americana e a tendência atual de valorização do dólar, estariam os balanços das empresas de EE altamente vulneráveis a riscos de rolagem e cambial? Além disso, não estariam também frágeis como consequência das perspectivas de crescimento mais baixo no universo das EE, incluindo a queda dos preços das matérias-primas? Poderia tal fragilidade potencial gerar efeitos de contágio sobre bancos locais e o sistema financeiro internacional, provocando “efeitos de retroalimentação” negativos de forma mais ampla?

Após a crise financeira global, as deficiências nos sistemas existentes de monitoramento dos elos macro-financeiros têm sido amplamente reconhecidas – ver Canuto e Cavallari (2013). Prestar atenção a surtos expansivos extraordinários em mercados financeiros específicos prestes a sofrer potenciais choques tornou-se a nova prática, como uma tentativa de detectar “cantos escuros”, onde “o perigo espreita”, antes de se chegar muito perto deles – para usar a terminologia de Olivier Blanchard (2014). Não é de admirar, pois, ter sido esse o caso com a alavancagem via dívida das empresas não-financeiras de EE dos últimos anos.

Financiamento Corporativo na América Latina: quão profundos são os “bolsões de riscos”?

No caso da América Latina, um importante estudo de Bastos et al. (2015) acaba de ser lançado. Usando micro-dados sobre a emissão de títulos de dívida e de balanços das empresas para uma amostra de quase 1.000 empresas não-financeiras listadas em bolsa entre 2003 e 2013, de cinco grandes economias da região (Brasil, Chile, Colômbia, México e Peru), os autores examinaram a possibilidade de tais balanços terem se tornado mais vulneráveis a choques e como sua configuração de riscos evoluiu. Permitam-me destacar aqui quatro de suas principais conclusões:

Primeiro, tal como os seus homólogos de outras EE, as empresas não-financeiras nesses cinco países aumentaram recentemente seus índices de alavancagem, um resultado consistentemente encontrado através de diferentes medidas. No entanto, a alavancagem média ainda é menor do que há dez anos. O aumento nas razões de dívida desde 2010 representa uma recuperação de reduções anteriores de alavancagem, sendo acompanhado em alguns casos por um declínio em outros passivos.

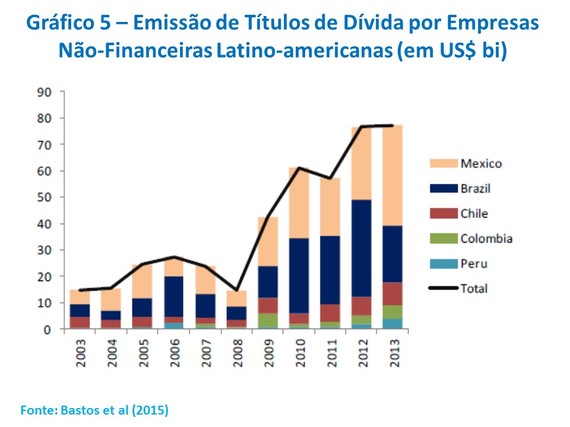

Segundo, a emissão ativa de títulos ativos nos últimos anos (Gráfico 5) significou uma mudança na composição dos passivos, com emissão de títulos substituindo empréstimos bancários. O financiamento via dívida das empresas não-financeiras da América Latina seguiu o padrão global de mudança de composição no financiamento privado via dívida de longo prazo a que nos referimos no início.

Terceiro, tal padrão de mudança nos passivos correspondentes a dívidas tem sido acompanhado por uma mudança nos tipos de exposição a risco. Por um lado, o vencimento médio de sua dívida tem aumentado e os perfis de amortização são agora mais suaves, com taxas de juros mais baixas asseguradas ao longo da curva de rendimentos e com títulos de taxa variável mantidos em prequena proporção. Por outro lado, a parcela da dívida em moeda estrangeira se ampliou e, com ela, a exposição a choques cambiais.

Os devedores naturalmente “hedgeados” (exportadores de commodities e manufatureiros) foram responsáveis por uma parte substancial das emissões de títulos, mas setores domésticos também foram emissores. Ao mesmo tempo, a extensão da cobertura financeira contra riscos em moeda estrangeira não é fácil de estimar – como observam os autores do estudo (p.4, minha tradução):

“A extensão da exposição cambial a descoberto no setor corporativo não pode ser verificada com um grau significativo de confiança, dado que a informação sistemática e abrangente sobre as variáveis compensatórias relevantes (vale dizer, receitas líquidas de exportação, receitas de de operações de multinacionais em moeda estrangeira e posições em derivativos de câmbio) não é simples de construir. ”

Finalmente, os autores concluem que, embora a capacidade de serviço da dívida tenha se mantido geralmente estável, existem áreas de fraqueza. Esses “bolsões de risco” se encontram especialmente em partes do setor empresarial do México e no Brasil. Um crescimento mais lento de lucros foram, até recentemente, compensados por menores custos dos empréstimos. No entanto, não só o cenário para custos financeiros está suscetível de ser alterado na medida em que a política monetária norte-americana se normalize no futuro próximo, como também as perspectivas no futuro imediato para os preços de commodities e o crescimento econômico na região não são alvissareiras – veja Banco Mundial (2015) e Werner (2015).

No geral, aparentemente não ocorreram grandes excessos financeiros em termos de alavancagem via dívida das empresas não-financeiras ou alguma forte deterioração na capacidade de serviço da dívida. Mais do que para algum surto de formação/aquisição de ativos de baixa qualidade, o aumento da emissão de títulos teria servido, em grande medida, para gerenciar os passivos das empresas. No entanto, mesmo que um grande “perigo” financeiro não pareça estar “escondido” atrás de alguma “esquina escura”, a região não poderá contar com algum tipo de saída de seu cenário pouco promissor no futuro próximo mediante algum tipo de expansão nos níveis de alavancagem empresarial, tendo-se em conta os atuais níveis de alavancagem e o movimento esperado de normalização da política monetária dos EUA, bem como o período de baixa nos preços das commodities. Além disso, ainda há um “ponto cego” no caso de exposição das empresas não-naturalmente-cobertas ao risco cambial.

Brasil em particular

Embora o quadro geral para o setor empresarial não-financeiro desses cinco grandes países latino-americanos pareça menos ameaçador do que dizem alguns catastrofistas, há quatro aspectos do caso brasileiro que recomendam atenção e monitoramento:

Em primeiro lugar, o papel de destaque após a crise financeira global desempenhado pela oferta de financiamento de baixo custo por bancos públicos, ajudando algumas empresas a manter custos baixos de empréstimos. Esse papel agora será recuado, como parte do programa de consolidação fiscal em curso.

Em segundo lugar, a parcela da dívida obtida através de subsidiárias no exterior e outros veículos off-shore, para apoiar operações no exterior e/ou para escapar de controles de capital e de estímulos e punições tributárias. Chui et al (2004a) destacam o Brasil e a China como principais EE onde empresas locais recorrem à emissão de dívida internacional por meio de subsidiárias no exterior, inclusive via veículos não bancários – no caso do Brasil, uma característica peculiar na região também destacada por Bastos et al. (2015) . Medir os ingressos de dívida externa torna-se complicado pelo fato de que parte desses recursos captados no exterior entra no país como investimento estrangeiro direto. Também torna mais difícil discernir se a emissão de títulos é impulsionada por atividades corporativas com ativos reais ou para operações financeiras.

Terceiro, o programa massivo de swaps cambiais oferecidos pelo Banco Central desde o “taper tantrum” de 2013 – cujo valor nocional recentemente atingiu cerca de US$ 110 bi, um pouco menos de 1/3 do valor das reservas externas . Os swaps são denominados em moeda local, mas eles constituem o outro lado de um baixo custo de hedge cambial para empresas financeiras e não-financeiras. Encolher tal programa e permitir a desvalorizacão do real serão passos bem-vindos no lado das autoridades monetárias, mas deverão ser feitos de forma gradual e com cautela.

Por fim, o resultado da crise de governança corporativa em curso na Petrobrás provavelmente irá resultar em ajuste para baixo no lado do ativos de seu balanço. Além disso, enquanto o processo se desenrola, seus fornecedores dentro do setor empresarial não-financeiro ficarão sujeitos a riscos de rolagem de suas dívidas.

Todas as opiniões aqui expressas são do próprio autor e não refletem necessariamente as do Banco Mundial.

Originalmente no HuffPost Brasil