Postado por Conjuntura Econômica

Otaviano Canuto, diretor do Center for Macroeconomics and Development

Por Solange Monteiro, do Rio de Janeiro

Entrevista concedida para a edição de fevereiro da Conjuntura Econômica

O senhor tem destacado em artigos que uma das características deixadas pela pandemia é a de um mundo mais endividado. Em que medida esse aumento comprometerá a capacidade de crescimento dos países?

De fato, a dívida pública e a privada aumentaram brutalmente. Estamos em um mundo mais endividado. Para se ter uma ideia de proporções, a dívida global total, privada e pública, subiu de US$ 53 trilhões antes da pandemia para US$ 295 trilhões em 2021. No caso dos governos, como seria de se esperar, foi inevitável o papel de socorro a pessoas e/ou empresas, dado que em situações como a da pandemia o segurador de última instância é o setor público.

Para medir o impacto, um dado importante é saber de quais países estamos falando. Evidentemente, as economias avançadas tiveram espaço fiscal para fazer isso sem grande dificuldade, e sem enfrentar uma deterioração de suas condições financeiras. Lembrando sempre que espaço fiscal, em última instância, é quanto o país pode aumentar seu gasto púbico sem que isso se desdobre em elevações brutais dos custos de dívida, nem em pressões inflacionárias. É claro que agora se acende uma luz de alerta, quanto às consequências das alterações no regime monetário, tanto nos Estados Unidos quanto na Europa – neste caso com a mudança significativa de conteúdo na mensagem da Christine Lagarde (presidente do BC Europeu), apontando que é provável que pelo final do ano o BCE aumente juros. Mas sigo entre os que acham que não será necessário chegar a um aperto monetário forte, tampouco se antevê o endividamento nos países avançados entrando em espiral explosiva por conta da mudança de juros.

Já os países emergentes de renda média tiveram menos espaço fiscal. Alguns prestaram mais socorro, como foi o caso do Brasil, com um pacote emergencial que em proporção do PIB foi muito generoso em relação ao dos demais países comparáveis. Há um terceiro grupo em que a situação é bem mais complicada, de países de renda baixa e eventualmente alguns de renda média cuja situação fiscal e de dívida já era periclitante e se acentuou durante a pandemia. Vários desses estão numa situação tal que é improvável, ou quase impossível, que consigam gerar saldos primários suficientes para evitar uma trajetória cada vez mais explosiva. O próprio Banco Mundial tem subido o tom sobre esses casos – o presidente fala, a economista-chefe também, e os relatórios apontam que há casos em que será preciso um perdão da dívida. Os credores terão que aceitar uma perda de valor, e quanto mais demorar-se para isso, maior será o tombo em termos de ajustes necessários no futuro.

Como avalia a dívida pública brasileira?

Em 2020 escrevi um policy brief junto a Marcio Issao Nakane (FEA-USP) em que apontávamos a encruzilhada fiscal que o Brasil inevitavelmente enfrentaria depois da pandemia – naquele momento, a ideia era de que esta acabaria em 2021 –, com cenários para a trajetória da dívida tendo como variável-chave o prêmio de risco. Naquele período começava-se a identificar sinais contraditórios dentro do governo Bolsonaro sobre o respeito ao teto de gastos, o que já se refletia nos prêmios de risco da dívida. Em 2020 o governo conseguiu fugir de um agravamento dessas condições recorrendo ao financiamento monetário de curto prazo. Mas sabíamos que era uma estratégia de fôlego curto. Encolhe-se o perfil da dívida, pagam-se menos juros, mas tem um momento em que será preciso emitir papéis mais longos, onde a dinâmica de prêmio de risco pegaria. De certa maneira, com o benefício de olhar para trás, o desvio em relação ao teto de gastos acabou não sendo tão significativo. A questão do orçamento secreto e da mudança no pagamento dos precatórios atingiram a credibilidade do governo, mas o efeito final em termos de desvio do gasto público em relação ao teto não foi majoritário, e isso se refletiu no fato de que os prêmios de risco não subiram tanto quanto se temia. Mas esses riscos não estão retirados, como tampouco explicam o desempenho fiscal de 2021, que foi influenciado por uma inflação alta, que é um ganho que não se repete.

Como vê o futuro do teto de gastos?

Antes da criação do teto, quando houve a transição de ministro da Fazenda ainda no governo de Dilma Rousseff, de Joaquim Levy para Nelson Barbosa, eu era membro do board do Fundo Monetário e fui a Brasília para saber os planos de Barbosa, e gostei da forma como ele pensava, sobre trabalhar com tetos de dívida como proporção do PIB, com metas subnacionais, acomodando a meta de superávit refletida nessa meta de dívida/PIB, afastando a percepção de que o país estava no caminho do calote. Conto essa história para ilustrar que o teto não é a única maneira de se estabelecer algum tipo de trajetória para definitivamente forçar a confiança de credores quanto à sustentabilidade da dívida, evitar prêmio de risco mais alto e qualquer trajetória explosiva. O teto veio como uma camisa de força, uma forma mais radical de ajuste que levaria à obrigação de fazer reformas, reduzir despesas para abrir espaço para o gasto que interessa. Nesse momento, não por coincidência, houve uma convergência grande de opiniões – como as citadas no relatório do Banco Mundial Por um ajuste justo, no próprio governo, e mesmo entre pesquisadores do FGV IBRE –, sobre onde essa reforma deveria atacar para reduzir gastos. As três principais áreas eram: Previdência, corte no oceano de subsídios, que à época representavam 4,5% do PIB, e uma reforma administrativa que evitasse aumentos indiferenciados de todas as categorias e embutisse algum tipo de progressão de acordo com o desempenho. Mas avançar nesses pontos era o difícil. Hoje, pessoalmente, acho que uma vez que entramos na barca dessa camisa de força, deveríamos insistir nessa agenda de revisão de subsídios, deter o corporativismo que influencia a política salarial dos servidores e reformar essa área. Sabemos que, quando vier uma mudança de governo, provavelmente o prêmio de risco subirá, pois deve haver uma transição para algum regime. Vai ter um efeito desastroso? Não necessariamente. Vai depender da confiança que credores tenham de que um novo regime seja para valer.

O mundo pós-pandemia de Covid-19 precisa de mais Estado? Estaria essa entre as características preexistentes ao choque sanitário que se acentuou com ele?

Parte dessa resposta condiz com o que já venho escrevendo desde 2020, de que a pandemia não estava mudando a história, mas acelerando tendências presentes. Uma delas é o descontentamento social com o estado da arte do mundo globalizado, especialmente depois da crise financeira global. Não é apenas porque a crise financeira mostrou que o mercado também falha. Mas porque a própria recuperação posterior foi fraca – estou me referindo às economias avançadas – e muito desigual. Isso se traduziu em um descontentamento com o status quo. É importante frisar que esse descontentamento tanto serve para desejos sociais-democratas como serviu para desejos conservadores reacionários – e racistas, inclusive. Como vimos no caso do governo do ex-presidente Trump, foi fácil para eles apontarem como culpados daquela conjuntura os produtos vindos da China e os imigrantes vindos do México. O que é preocupante, e explica a polarização em que vivemos.

Quando Joe Biden começa seu governo nos Estados Unidos, alguns entusiasmados celebraram um novo regime. Mas é mais fácil dizê-lo do que fazê-lo, e saiu do próprio Partido Democrata dizer que Build Back Better (projeto de lei com propostas que vão do campo ambiental, com medidas para redução de gases do efeito estufa, ao social, com um programa que garante 2 anos de pré-escola gratuita, além de expansão da cobertura do seguro-saúde) está morto. Veja, estamos falando de um país rico em que 20 milhões ainda não têm acesso ao sistema de saúde. E no qual a participação de mulheres no mercado de trabalho ainda é muito prejudicada pela falta de creches financeiramente acessíveis. Veremos o que será possível aprovar. O fato é que a resposta à insatisfação da sociedade não é unívoca.

Isso também acontece no plano comercial. Não deixa de ser sintomática a falta de pressa de Biden em desfazer as tarifas que Trump havia estabelecido sobre equipamentos para geração de energia eólica e outros produtos vindos da China. A orientação comercial claramente é defensiva, e na Europa também. E na China, agora, desavergonhadamente também. Saber a linha divisória do que é estratégico ou não me chamou muito a atenção já em 2020, quando o presidente francês Emmanuel Macron fez seu primeiro discurso de repercussão em meio à crise de Covid-19, mencionando a necessidade de rever a definição de setores estratégicos, citando medicamentos e equipamentos médicos, diante da escassez dos produtos que chegavam da China. Da mesma forma que é inevitável o debate em torno dos semicondutores. Eles são chave na fabricação de bens que vão de automóveis a eletrodomésticos – os quais tiveram sua demanda ampliada na pandemia, pela impossibilidade do consumo de determinados serviços em função das medidas de isolamento. Não por acaso o pacote de semicondutores do Biden recebeu apoio bipartidário (a aprovação do pacote no Senado aconteceu em 4 de fevereiro, prevendo US$ 52 bilhões em subsídios e um investimento perto de US$ 300 bilhões em pesquisa e desenvolvimento). O mesmo pode ser visto em países como a Alemanha. São casos óbvios do interesse dessas economias em rever as cadeias de valor para ser mais resilientes a choques, inclusive geopolíticos.

Quais os limites para a extensão dessa estratégia?

Há uma dissonância, em vários casos, entre a lógica privada e a pública. Há um estudo interessante de Richard Baldwin (National Bureau of Economic Research, Cambridge) e Rebecca Freeman (Bank of England), de olhar diversos setores e mensurar em que medida os ganhos de resiliência seriam de fato mais compensatórios que as perdas de eficiência, custos. O estudo mostra uma diversidade muito grande de resultados.

Quanto a um aumento da presença do Estado, não vejo como uma tendência que envolva estatizações, mas sim políticas de subsídios. Tampouco corte de impostos, pois a rigor a forma óbvia de se obter receitas para se evitar uma catástrofe fiscal é na reversão e/ou aumento de impostos corporativos. Algo que inclusive já está acontecendo; o apoio que Biden recebeu no G-20 ao projeto de um imposto mínimo global foi nessa direção. Outra questão à qual não se pode fechar os olhos é o enorme e brutal poder de mercado adquirido pelos titãs das áreas tecnológicas. Com Biden, a propensão será de regulação, interferência do Estado na operação dessas empresas.

Considera que a experiência da pandemia trará impactos permanentes nas cadeias globais de valor?

Como disse, a questão será descobrir até onde vai a demarcação do que é estratégico em cada economia. A normalização no suprimento pelas atuais cadeias acontece gradualmente, e em casos como o dos semicondutores, deverá se resolver por completo apenas em 2023. A dúvida é quem chegará primeiro: a desaceleração do ritmo da demanda e do crescimento do PIB ou o ajuste do lado da oferta. E, claro para onde vai a inflação. Por isso, o Fed tem em mãos uma tarefa difícil. Se o banco central norte-americano for muito agressivo, corre-se o risco de, no ano que vem, quando a economia já desacelerar, chegar o efeito pesado da política monetária, fazendo a economia desabar. Por isso é que se debate a possibilidade de algum nível de desaceleração econômica dos EUA em 2023, com opiniões de que esta poderia chegar até a uma recessão.

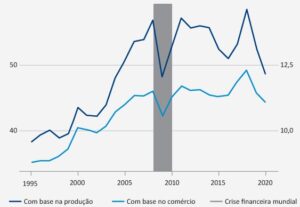

Participação das cadeias globais de valor

Mundo, 1995-2020 (%)

Fontes: Fonte: ADB, WTO, UIBE, IDE-JETRO, CDC (2021). Global Value Chain Development Report 2021, novembro.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.